금리 부담에 지친 당신, 리파이낸싱 5단계로 이자 줄이는 법! 리파이낸싱(Refinancing)이란, 현재의 대출을 더 나은 조건의 새로운 대출로 갈아타는 것을 의미합니다. 기존 대출의 중도상환 수수료 부담을 줄이거나 아예 없앨 수 있으며, 금리가 낮은 대출로 바꿀 경우 이자 절감 효과까지 누릴 수 있는 단계별 리파이낸싱 방법을 알아보겠습니다.

일반 갈아타기와의 차이점

“리파이낸싱”은 일반적인 “전세대출 갈아타기,” “대출 이자 갈아타기”와도 유사한데, 기존 대출을 더 유리한 조건으로 바꾸는 전략이라는 점에서 비슷하지만, 적용 대상과 세부 목적에 다음과 같이 각각 차이가 있습니다.

❶ 리파이낸싱(Refinancing)

- 대상: 주로 주택담보대출, 신용대출, 자동차 대출 등 일반 대출에 적용

- 목적: 더 낮은 금리나 상환 조건으로 기존 대출을 교체해 이자 부담을 줄이거나 상환 기간을 연장하는 것이 목적

- 특징: 기존 대출을 상환하고 새로운 대출을 실행하는 방식이며, 신용 등급에 따라 금리가 조정될 수 있어 신용 개선 후 시도하는 경우가 많음

❷ 전세대출 갈아타기

- 대상: 전세자금 대출에 한정

- 목적: 전세 자금 대출의 금리를 낮추거나 상환 조건을 유리하게 바꾸기 위한 것

- 특징: 전세대출 상품은 일반 대출과 성격이 다르며, 주택 소유가 아닌 전세보증금을 대상으로 하는 대출로, 보증 기관(예: HUG, SGI)에서 보증하는 경우가 많음. 최근 전세대출 금리가 상승하면서 다른 전세대출로 갈아타려는 수요가 증가

❸ 대출 이자 갈아타기

- 대상: 주로 고금리 대출(카드론, 현금서비스 등 단기 대출)을 저금리 대출로 전환하는 경우에 사용

- 목적: 금리가 높은 대출을 낮은 금리로 갈아타서 이자 비용을 줄이는 것이 주 목적

- 특징: 신용 대출과 유사하나, 특히 고금리 대출에 적용해 이자 부담을 줄이는 데 초점을 맞춤. 신용 개선 후 저금리 대출로 대체하거나, 카드론 등을 일반 신용대출로 갈아타는 사례가 많음

대출 리파이낸싱을 통한 상환 전략

이제 리파이낸싱을 구체적으로 어떻게 진행할 수 있는지 단계별로 알아보겠습니다.

1. 리파이낸싱의 적합성 검토하기

리파이낸싱이 무조건 좋은 선택은 아닙니다. 먼저 리파이낸싱이 본인 상황에 적합한지 검토해야 합니다. 일반적으로 기존 대출의 금리가 높거나, 중도상환 수수료가 상당히 높은 경우에 리파이낸싱이 유리할 수 있습니다.

✅ 리파이낸싱이 유리할 수 있는 상황

- 현재 금리가 높은 대출을 받고 있어서 더 낮은 금리의 대출로 갈아타고 싶은 경우

- 조기 상환을 하고 싶은데 중도상환 수수료 부담이 큰 경우

- 신용점수가 개선되어 더 나은 조건의 대출을 받을 수 있는 경우

- 향후 상환 계획을 유연하게 변경하고 싶은 경우 (예: 대출 기간 연장)

2. 리파이낸싱 가능한 금융상품 찾기

리파이낸싱을 위해서는 현재 대출보다 더 나은 조건을 제공하는 금융상품을 찾아야 합니다. 리파이낸싱 상품은 대출의 종류에 따라 다르게 제공될 수 있으니, 일반 은행뿐 아니라 인터넷 전문 은행, 저축은행, 카드사 등 다양한 금융기관에서 조건을 비교해 보세요. 특히, 중도상환 수수료가 없는 상품이나 이자가 더 낮은 상품을 우선적으로 검토하는 것이 좋습니다.

📌 금융상품 비교 시 체크리스트

- 이자율: 기존 대출보다 낮은지 확인

- 상환 기간: 원하는 기간으로 설정 가능한지

- 중도상환 수수료 여부: 중도상환 수수료가 없는지, 있더라도 낮은지 확인

- 부가 수수료: 신규 대출 시 발생할 수 있는 추가 수수료 (설정비용, 인지세 등) 확인

금융기관 비교는 뱅크샐러드, 카카오뱅크 등의 금융 비교 앱을 통해 쉽게 할 수 있습니다. 다양한 상품을 한눈에 비교할 수 있어 효율적입니다.

3. 기존 대출과 리파이낸싱 대출의 비용 비교하기

리파이낸싱이 실제로 이득이 되는지 확인하기 위해 비용 비교가 필요합니다. 아래 항목들을 고려하여 기존 대출과 리파이낸싱 대출의 전체 비용을 계산해 보세요.

- 기존 대출의 중도상환 수수료: 조기 상환 시 발생하는 중도상환 수수료를 확인합니다. 기존 대출 계약서나 금융기관 상담을 통해 수수료 금액을 정확히 알아보세요.

- 리파이낸싱 대출의 신규 비용: 리파이낸싱을 할 때 신규 대출에 발생하는 설정비, 인지세, 기타 부대비용을 파악합니다.

- 금리 차이로 인한 절감 금액: 기존 대출 금리와 리파이낸싱 대출 금리의 차이로 인해 절감될 이자 비용을 계산합니다. 새로운 대출이 금리가 낮다면, 이자 비용에서 얼마나 절감할 수 있는지 예측할 수 있습니다.

💠 예시 계산

| 항목 | 기존 대출 | 리파이낸싱 대출 |

| 대출 잔액 | 5,000만 원 | 5,000만 원 |

| 연 금리 | 4% | 2.8% |

| 예상 중도상환 수수료 | 50만 원 | 0원 |

| 신규 대출 설정비용 | N/A | 30만 원 |

| 예상 이자 절감 금액 (1년) | N/A | 약 60만 원 |

위 예시에서는 리파이낸싱으로 인한 비용 절감이 가능하므로, 리파이낸싱이 유리하다고 판단할 수 있습니다.

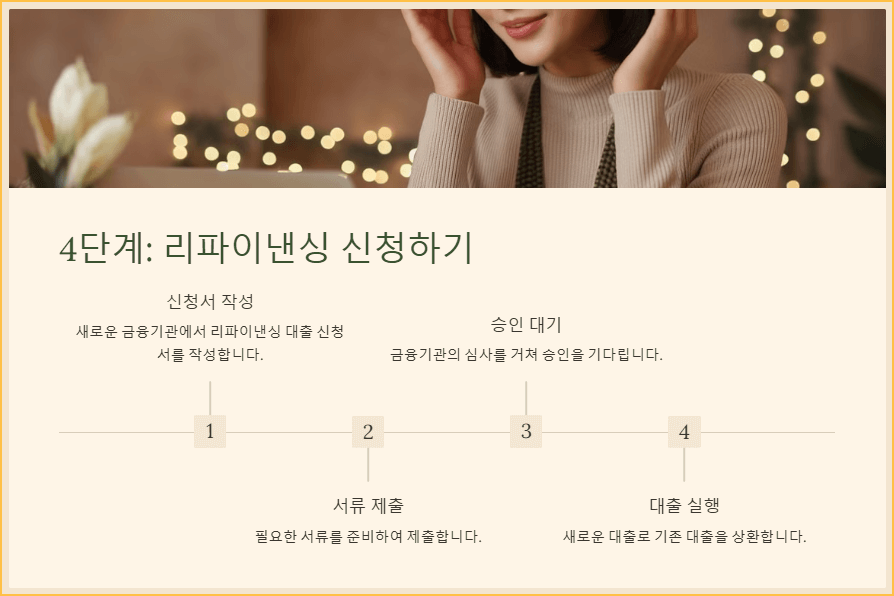

4. 리파이낸싱 신청하기

비용 비교를 통해 리파이낸싱이 유리하다고 판단되면, 이제 실제로 리파이낸싱 대출을 신청하면 됩니다. 신청 방법은 다음과 같습니다.

- 신청서 작성: 새로운 금융기관에서 리파이낸싱 대출 신청서를 작성합니다. 온라인으로 신청할 수 있는 경우도 많습니다.

- 서류 제출: 신분증, 소득증명서, 기존 대출 내역서 등 금융기관이 요구하는 서류를 제출합니다.

- 승인 대기: 금융기관의 심사를 거쳐 승인을 기다립니다. 일반 대출 심사와 유사하게 신용점수, 소득 상황 등이 고려됩니다.

- 대출 실행 및 기존 대출 상환: 리파이낸싱 대출 승인이 나면, 새로운 대출로 기존 대출을 상환하는 방식으로 리파이낸싱이 완료됩니다.

Tip: 리파이낸싱 과정에서는 새로운 대출이 실행되기까지 시간이 걸릴 수 있으므로, 기존 대출의 이자 납부 일정에 차질이 없도록 주의하세요.

5. 리파이낸싱 후 재무 계획 점검하기

리파이낸싱 후에는 새롭게 조정된 이자율과 상환 일정에 맞춰 재무 계획을 다시 점검해야 합니다. 리파이낸싱 대출의 조건에 맞춰 예산을 재정비하고, 추가적으로 상환 가능한 자금이 있다면 일부 상환 계획을 세워 이자를 더 절감할 수 있도록 합니다.

✅ 리파이낸싱 후 체크리스트

- 상환 계획 재점검: 조정된 상환 기간에 맞춰 자금 계획 수립

- 추가 자금 계획: 여유 자금이 생길 때마다 일부 상환 여부 검토

- 이자율 변동 여부 주기적 확인: 변동금리라면 금리 변동 주기에 따라 추가 절감 기회를 확인

리파이낸싱 이후에도 상환 계획을 유연하게 조정할 수 있는지를 금융기관에 확인하고, 장기적인 계획을 세워 적절히 점검 조절할 수 있도록 해야 되겠습니다.

리파이낸싱으로 대출 상환 부담 줄이기

대출 리파이낸싱은 현재 대출의 금리나 조건을 더 유리하게 바꿀 수 있는 좋은 방법입니다. 기존 대출의 중도상환 수수료가 부담스럽다면, 리파이낸싱을 통해 이를 줄이거나 아예 없애면서 상환할 수 있습니다. 하지만 리파이낸싱에도 비용이 발생할 수 있으니, 사전에 충분한 비교와 계산이 필요합니다. 신중하게 금융 상품을 비교하고, 철저히 비용을 검토한 후 결정하는 것이 성공적인 리파이낸싱의 핵심입니다.